Insurance-as-a-Service (IaaS): la infraestructura abierta para servicios digitales de seguros

El sector asegurador, en Europa y a nivel global, está viviendo una transformación profunda, impulsada por la innovación tecnológica y por expectativas de los clientes cada vez más digitales. En el centro de este cambio convergen dos grandes tendencias: embedded insurance e Insurance-as-a-Service (IaaS, o digital insurance as a service), modelos que están redefiniendo cómo las compañías diseñan, distribuyen y gestionan sus servicios de seguros.

Ambos enfoques tienen algo en común: dejan de considerar el seguro como un producto aislado y lo convierten en un servicio digital integrado en experiencias y plataformas que las personas y las empresas ya utilizan cada día. Para aseguradoras, partners de distribución y clientes finales, esto abre oportunidades de innovación concretas: seguros integrados en procesos de compra, contratación mucho más simple y una gestión de cobros y reconciliación más eficiente.

Insurance-as-a-Service y Embedded Insurance: infraestructura y experiencia

El Insurance-as-a-Service (IaaS) es un modelo API-based que ofrece capacidades aseguradoras –tarificación, suscripción y emisión de pólizas, gestión de siniestros, cobro de primas y reconciliación – a través de una plataforma cloud. Estas capacidades se integran en apps, portales, ERPs u otros canales de terceros, permitiendo a empresas no aseguradoras ofrecer servicios de seguro sin construir desde cero toda la infraestructura aseguradora.

El embedded insurance, por su parte, describe cómo se integran y distribuyen esas capacidades: productos y servicios de seguros embebidos sin fricciones en el flujo de otros servicios digitales, como una app de movilidad, la financiación de una compra de alto valor, la reserva de un viaje o una plataforma de Ecommerce B2C o B2B. El cliente no contrata el seguro en un canal separado: la cobertura aparece en el momento y canal adecuados, con los datos ya disponibles y una experiencia coherente con el resto del journey.

En términos de mercado, podemos leerlo así: el IaaS representa la infraestructura y las capacidades aseguradoras, mientras que el embedded insurance refleja la demanda de experiencias integradas por parte de empresas y usuarios finales. Los datos de mercado que veremos a continuación muestran cómo estos dos fenómenos se refuerzan mutuamente.

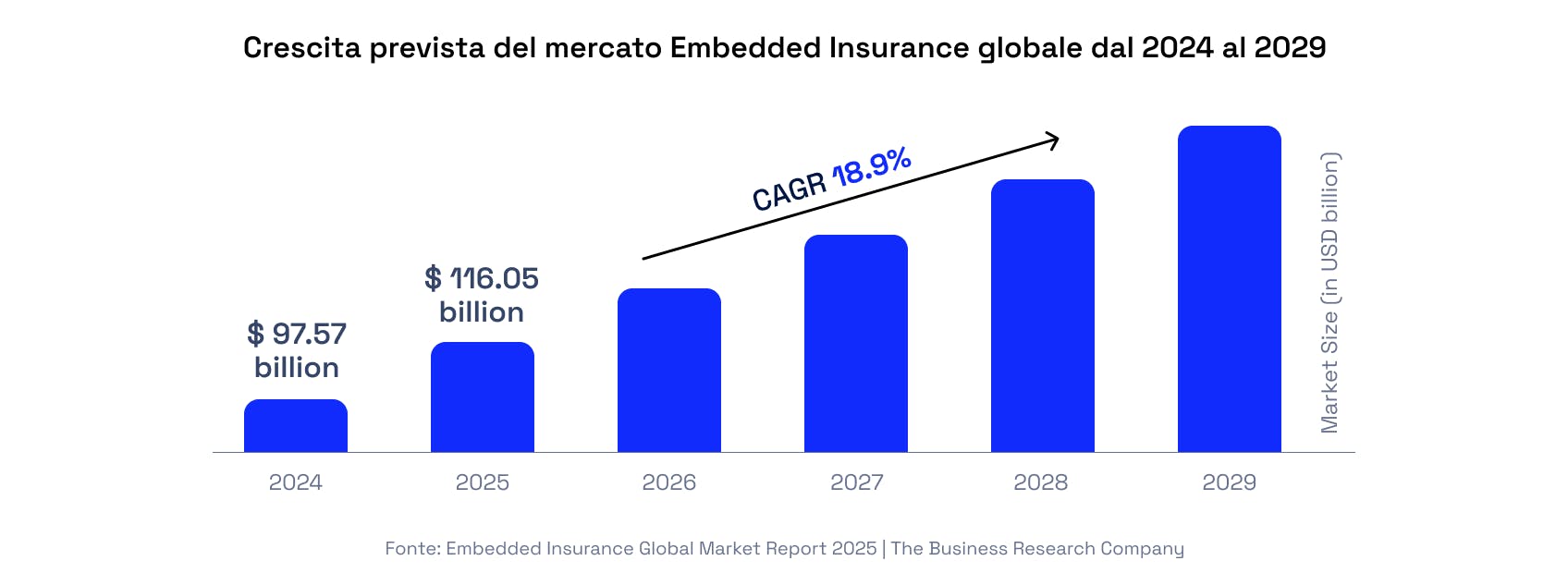

El contexto de mercado es claramente favorable: el mercado global de Embedded Insurance alcanzó aproximadamente 97,6 mil millones de dólares en 2024 y se espera que llegue a 232,2 mil millones en 2029, con una CAGR cercana al 19%. ¹

Esta expansión no depende solo de la tecnología. Refleja un cambio de fondo: los usuarios prefieren soluciones integradas, personalizadas y accesibles desde las mismas plataformas donde ya consumen servicios, frente a pólizas contratadas en canales separados.

Insurtech: la infraestructura necesaria para embedded finance

Este cambio estructural se apoya en una infraestructura digital cada vez más robusta. El mercado global de plataformas y soluciones digitales para seguros se sitúa en torno a los 116 mil millones de dólares en 2025 y podría superar los 200 mil millones en 2030, con una CAGR cercana al 12%. ² En paralelo, el ecosistema insurtech – que agrupa muchos de los proveedores tecnológicos y modelos insurance as a service sobre los que se construyen las ofertas embebidas – pasaría de volúmenes 15,56 mil millones de dólares en 2024 y a unos 96,10 mil millones en 2032 (CAGR cercana al 26%)³, impulsado por la digitalización de canales, el uso intensivo de datos y la demanda de productos más personalizados e integrados.

Fuentes: Insurance Platform Market worth $207.52 billion by 2030 | MarketsandMarkets, 2025 - State of AI Adoption in Insurance | Roots, 2025

España: un mercado preparado para embedded insurance

España se está consolidando como uno de los mercados más dinámicos de Europa en seguros embebidos. Dentro del mercado europeo de embedded insurance, el país registra la tasa de crecimiento más elevada de la región, con una CAGR en torno al 37,6% hasta 2031, impulsada por la rápida adopción de soluciones fintech y la digitalización de los servicios financieros. ⁴

En paralelo, el conjunto del mercado insurtech español alcanzó alrededor de 215,1 millones de dólares en 2025 y podría superar los 2.418 millones en 2034, con una CAGR cercana al 30,9%. Entre los principales vectores de crecimiento, los análisis de mercado destacan precisamente la expansión de modelos de embedded insurance, valorados en torno a 1,2 mil millones de dólares en España, y la demanda de soluciones aseguradoras digitales, personalizadas y en tiempo real. Este contexto favorece modelos de Insurance-as-a-Service basados en APIs, que permiten a aseguradoras y partners distribuir coberturas dentro de canales digitales de terceros. ⁵

La aceleración de la digitalización del sector asegurador refuerza este escenario: en España, más del 70% de las aseguradoras declara inversiones significativas en iniciativas de transformación digital, mientras que alrededor del 65 % de los consumidores afirma preferir soluciones de seguro integradas que ofrezcan una experiencia fluida entre canales. ⁵ Al mismo tiempo, el comercio electrónico en España alcanzó en 2024 una facturación de 95.207 millones de euros y alrededor de 1.756,7 millones de transacciones, máximos históricos según los últimos datos de la CNMC. ⁶

Este volumen de operaciones crea un terreno ideal para que una parte creciente de las compras online incluya una cobertura de seguro integrada en el punto de venta, ampliando el espacio de crecimiento para el embedded insurance y las propuestas de Insurance-as-a-Service orientadas a journeys digitales.

Embedded Insurance: seguros integrados en los journeys digitales

El embedded insurance consiste en integrar productos y servicios de seguros directamente en el flujo de compra de otros bienes o servicios digitales, por ejemplo:

- Servicios de movilidad o la adquisición de un vehículo

- La financiación de una compra de alto valor

- La reserva de un viaje o un servicio de salud digital

- Plataformas de Ecommerce B2C o B2B

En lugar de contratar el seguro en un canal adicional, la cobertura se ofrece en el momento y canal adecuados, con datos ya disponibles y una experiencia coherente con el resto del journey. La diferencia clave con el modelo tradicional es que el seguro deja de ser un producto independiente y se convierte en un servicio de seguros integrado en el proceso digital, prácticamente invisible pero siempre disponible cuando el cliente lo necesita.

Segmentos de mercado y penetración sectorial a nivel global

A nivel mundial, los sectores de automoción y vida concentran más de la mitad del mercado de embedded insurance. Junto a ellos, los seguros de salud y de mascotas están experimentando un crecimiento especialmente dinámico: en el primer caso, impulsado por la integración con dispositivos wearables y plataformas de salud digital; en el segundo, como resultado de cambios en los hábitos de los asegurados y del papel creciente de las plataformas de salud y veterinarias como nuevos canales de distribución⁷:

- Automoción (28,4%)

- Seguros de vida (22,6%)

- Seguros del hogar (14,8%)

- Seguros de salud (14,8%), con un CAGR cercano al 28%,

- Seguros de viaje (11,0%)

- Seguros para mascotas (4,5%), con un CAGR previsto del 39% entre 2024 y 2029

- Otros (3,9%)

Qué está impulsando el embedded insurance y la Insurance-as-a-Service

El auge del embedded insurance y de los modelos de insurance as a service (IaaS) se explica por la convergencia de varios factores:

- Plataformas digitales y Ecommerce, cuya adopción masiva ha creado la infraestructura ideal para integrar servicios de seguros dentro del mismo flujo de compra.

- APIs modernas y arquitecturas abiertas, como la plataforma Fabrick, permiten integraciones en tiempo real entre aseguradoras, distribuidores, bancos y proveedores tecnológicos, que es la base de modelos de embedded insurance orchestration y digital insurance as a service.

- IA y analítica de datos con las que construir coberturas personalizadas en función del comportamiento, el perfil de riesgo y el contexto de uso.

- Hábitos de los consumidores que, en el 70% de los casos, prefieren contratar seguros cuando están integrados en las plataformas digitales que usan habitualmente, con tasas de conversión hasta +40% las de modelos referral tradicionales. ⁸

Los datos más recientes indican que alrededor del 87% de los productos de embedded insurance en el mundo ya se apoya en integraciones API para ofrecer servicios en tiempo real. ⁸

Fuente: Embedded Insurance Industry Statistics 2025: Regional Insights, Technology Trends, and Market Growth | CoinLaw, 2025

Descubre lo que Fabrick puede hacer por las empresas aseguradoras

Insurance-as-a-Service: la arquitectura modular del futuro

El Insurance-as-a-Service (IaaS) representa un paso más en esta evolución. No solo permite integrar productos y servicios de seguros en otros journeys digitales, sino que ofrece componentes modulares de toda la cadena de valor del seguro a través de plataformas cloud-native. Esto significa permitir a empresas no aseguradoras – por ejemplo, bancos, fintechs, telcos, utilities o retailers – incorporar seguros embebidos sin tener que construir una infraestructura propia compleja, facilitando a las aseguradoras tradicionales modernizar su stack tecnológico, acelerar su roadmap digital y operar con mayor agilidad bajo modelos de digital insurance as a service.

IaaS: beneficios para compañías aseguradoras

Para las aseguradoras, adoptar un modelo Insurance-as-a-Service (IaaS) significa reconfigurar la cadena de valor en torno a una infraestructura modular de servicios de seguros:

- Time to market más corto de los productos, recortándolo de meses a semanas, lo que significa una ventaja competitiva crucial en un mercado en rápida evolución.

- Escalabilidad geográfica intrínseca de las plataformas cloud, que permite replicar configuraciones en diferentes mercados acelerando la expansión.

- Flexibilidad de oferta que permite adaptar las coberturas de forma dinámica (por uso, por evento, por suscripción, por tramo de consumo, etc.), sin reescribir toda la arquitectura core.

- Nuevos canales de distribución a través de partnershipEl IaaS facilita acuerdos con bancos, fintechs, telcos, plataformas de movilidad, marketplaces y otros distribuidores que ya tienen una relación fuerte con el cliente final.

Esta combinación reduce el coste de adquisición, mejora la relevancia de la oferta y permite competir en un ecosistema donde los nuevos entrantes – incluyendo insurtechs especializadas – operan con estructuras tecnológicas muy ligeras.

¿Y para el cliente final?

Desde el punto de vista del consumidor, el Insurtech – incluyendo embedded insurance e insurance as a service (IaaS) – aporta mucho más que “comodidad”. Las interfaces digitales claras ayudan a entender mejor qué cubre la póliza y cómo usarla, mientras que el acceso 24/7 desde apps y portales elimina las barreras horarias. Chatbots y asistentes basados en IA resuelven al instante las consultas más sencillas y dejan a los equipos humanos los casos de mayor valor.

De hecho, frente al dato que cerca del 70% de los consumidores prefiere contratar seguros cuando están integrados en las plataformas digitales que usa a diario⁸, se calcula que más del 74% de las primas de embedded insurance ya fluye a través de integraciones online basadas en APIs. ⁹

La gran palanca es la personalización: gracias a la analítica avanzada y al machine learning, las aseguradoras pueden ajustar coberturas y precios al perfil de riesgo real, ofreciendo pólizas más relevantes y, a menudo, primas más competitivas para los clientes de menor riesgo. Más del 80% de los directivos del sector sitúa la IA entre las prioridades estratégicas para mejorar experiencia de cliente y eficiencia operativa. ¹º

El papel de Fabrick como habilitador tecnológico para la evolución digital de las compañías aseguradoras

En este contexto de transformación digital, Fabrick actúa como una infraestructura de Open Finance sobre la que las aseguradoras pueden apoyar la modernización de sus procesos. La plataforma pone a disposición servicios de open banking y open payments a través de APIs, de modo que los flujos de cobro de primas, los pagos y la información bancaria puedan integrarse directamente en los sistemas y canales ya utilizados por compañías, redes de distribución y socios comerciales.

La arquitectura sigue un modelo de plataforma abierta y modular: en lugar de una solución monolítica, las aseguradoras pueden seleccionar solo los componentes que necesitan (pagos, reconciliación, split, etc.) e incorporarlos de forma gradual en sus journeys digitales, tanto internos como orientados al cliente final.

Orquestación de pagos

La Payment Orchestration Platform permite gestionar desde un único punto adeudos SEPA recurrentes, pagos con tarjeta, Virtual POS y TPV físicos, además de pagos Pay by Bank conforme a PSD2. La aseguradora se conecta una sola vez y puede ofrecer al cliente distintos métodos de pago sin dover integrar cada proveedor por separado. Esto simplifica la operativa interna y hace más fácil inserire il pagamento della prima en journeys digitales, también en escenarios de embedded insurance.

Split Payments: división de cobros para modelos complejos

Cuando en el cobro de una prima intervienen varios actores – compañía, agencias, intermediarios, socios comerciales– , la funcionalidad de Financial Split Payments automatiza el reparto de los importes cobrados según reglas predefinidas. Los fondos se concentran en una cuenta técnica y se distribuyen de forma automática, reduciendo reconciliaciones manuales, hojas de cálculo y riesgo de error. Es un módulo que se activa solo cuando la estructura distributiva lo requiere.

Reconciliación y control operativo

Sobre la misma infraestructura, la plataforma ofrece reconciliación automática de los cobros, cruzando la información de bancos, adquirentes y gateways con los datos internos de pólizas y recibos. La aseguradora dispone de una vista unificada de los flujos de pago y del estado de cada prima, sin tener que reconstruir la información desde múltiples fuentes. A ello se añaden herramientas de seguimiento de vencimientos y recordatorios para pagos fraccionados o recurrentes, que ayudan a reducir impagos y a liberar tiempo para actividades de mayor valor añadido.

La alianza estratégica con Reale Group

La colaboración entre Reale Group – a través de Reale Mutua, Italiana Assicurazioni y Blue Assistance – y Fabrick es uno de los casos más representativos de cómo una infraestructura de Open Finance puede apoyar la evolución operativa de una aseguradora. Reale Group ha adoptado la plataforma de orquestación de pagos de Fabrick para optimizar el cobro de primas y ponerla a disposición de su red de agencias, integrando en un único modelo distintos medios de pago tradicionales e innovadores.

"Reale Group, en el marco de un amplio proceso de digitalización de su actividad, ha reconocido la innovación ofrecida por la plataforma de Fabrick como una oportunidad para evolucionar su modelo operativo de gestión de los cobros de primas, permitiendo a nuestras redes ofrecer distintos medios de pago, tanto tradicionales como innovadores."

Massimo Luviè

Co-Director General de Reale Mutua Assicurazioni y Director General de Banca Reale

Con la integración de la plataforma de orquestación de pagos de Fabrick en el ecosistema de Reale Group, la gestión de los pagos de primas se ha digitalizado y simplificado, haciendo la experiencia más intuitiva tanto para los clientes como para las agencias. Sobre esta base, Reale Group ha podido lanzar soluciones como el producto de financiación “Credito assicurativo”, que habilita el pago fraccionado de las primas mediante un flujo plenamente digital, y ha reforzado la colaboración entrando en el capital de Fabrick como socio estratégico.

Conclusiones: del producto al servicio integrado

La evolución hacia modelos de embedded insurance y Insurance-as-a-Service (IaaS) muestra que el seguro está dejando de ser un producto aislado para convertirse en un servicio digital integrado en ecosistemas más amplios: plataformas financieras, Ecommerce, movilidad, utilities, banca, etc. No se trata solo de digitalizar, sino de rediseñar la cadena de valor del seguro en clave API-first, datos y orquestación de pagos.

En este escenario, las aseguradoras que operan en España y en Europa tienen la oportunidad de reposicionarse en el centro de nuevos journeys digitales, siempre que cuenten con una infraestructura capaz de conectar productos, pagos y datos de forma flexible.

El siguiente paso para muchas entidades no será lanzar un nuevo producto, sino integrarse en los ecosistemas donde el cliente ya está y diseñar seguros que funcionen, desde el inicio, como un servicio digital más dentro de esa experiencia.

Fuentes

Embedded Insurance Global Market Report 2025 | The Business Research Company

Insurance Platform Market worth $207.52 billion by 2030 | MarketsandMarkets, 2025

State of AI Adoption in Insurance | Roots, 2025

Europe Embedded Insurance Market Size & Share Analysis | Mordor Intelligence, 2025

Spain Insurtech Market 2026-2034 | IMARC, 2025

CNMC Data, 2025

The Future of Embedded Insurance & How to Improve It | binariks, 2025

Embedded Insurance Industry Statistics 2025: Regional Insights, Technology Trends, and Market Growth | CoinLaw, 2025

Insurtech Market 2024–2032 | Fortune Business Insights

State of AI Adoption in Insurance 2025 | Roots, 2025

Últimas novedades en nuestros Recursos

Sector energético y de servicios: el papel del Open Finance en el desarrollo tecnológico

Cuáles son los métodos de pago alternativos y cómo revolucionan el proceso de compra