Insurance-as-a-Service: l'infrastruttura aperta per modelli assicurativi digitali

Il settore assicurativo globale sta attraversando una trasformazione guidata dall'innovazione tecnologica e dalle mutate aspettative dei consumatori. Al centro di questa evoluzione ci sono due trend fondamentali: l'Embedded Insurance e l'Insurance-as-a-Service (IaaS), modelli che stanno ridefinendo completamente il modo in cui le compagnie assicurative progettano, distribuiscono e gestiscono i propri prodotti. Questi approcci si basano sull’integrazione dei servizi assicurativi nell'esperienza quotidiana dei consumatori, creando nuove opportunità di valore per tutti gli attori dell'ecosistema finanziario.

Che cos’è l’Insurance-as-a-Service (IaaS)?

È un modello API-based che eroga funzionalità assicurative (quote, underwriting, emissione, sinistri, pagamenti) come servizi componibili, integrabili in app e canali terzi.

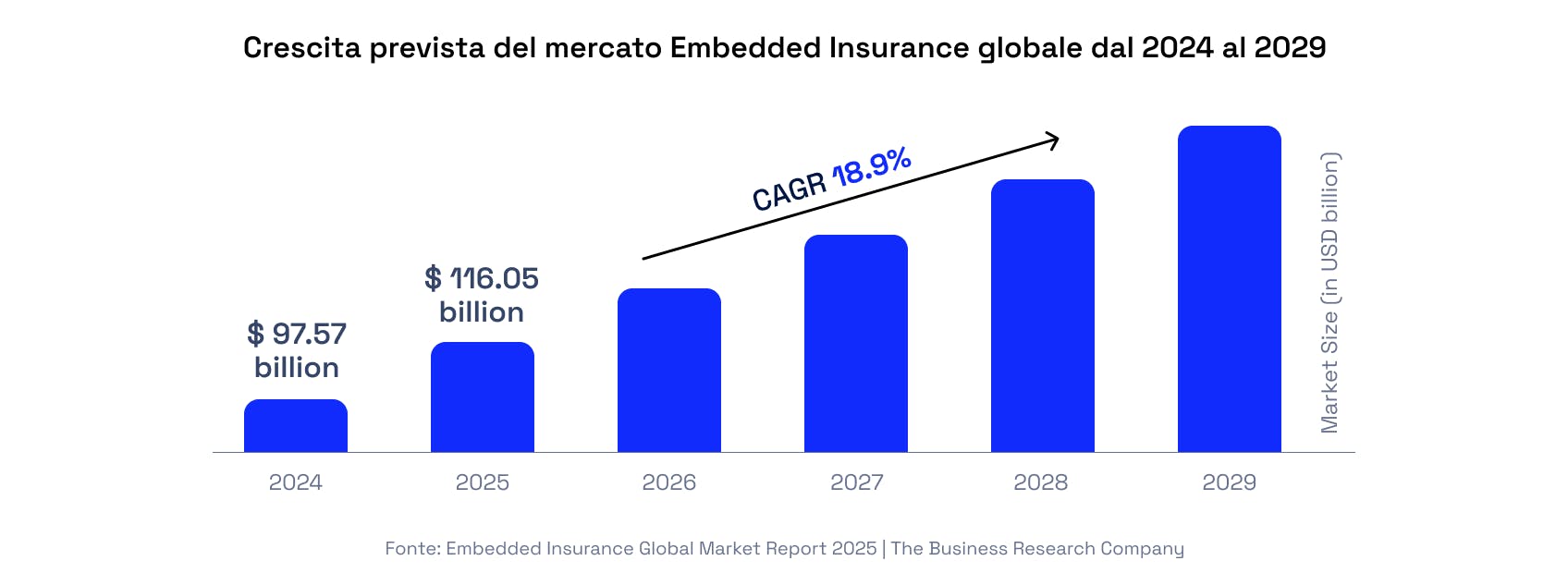

L'analisi di dati recenti rivela una crescita straordinaria: il mercato globale dell'Embedded Insurance è destinato a espandersi da 116 miliardi di dollari nel 2025 a oltre 232 miliardi di dollari entro il 2029, registrando un tasso di crescita annuale composto del 19%¹. Questa espansione non è guidata solo dalla domanda tecnologica, ma anche da un cambiamento fondamentale nelle preferenze dei consumatori, che sempre più spesso cercano soluzioni integrate e personalizzate piuttosto che prodotti assicurativi tradizionali venduti attraverso canali separati.

Il paradigma dell'Embedded Insurance: integrazione seamless nei servizi digitali

L'Embedded Insurance rappresenta l'integrazione di prodotti assicurativi direttamente nel processo di acquisto di altri beni e servizi, eliminando la necessità di transazioni separate e creando un'esperienza fluida per il consumatore. Questo modello si distingue dall'assicurazione tradizionale per la sua capacità di offrire coperture contestuali e rilevanti al momento esatto in cui il cliente ne ha bisogno, trasformando l'assicurazione da prodotto standalone a servizio integrato.

Segmenti di mercato e penetrazione settoriale a livello globale

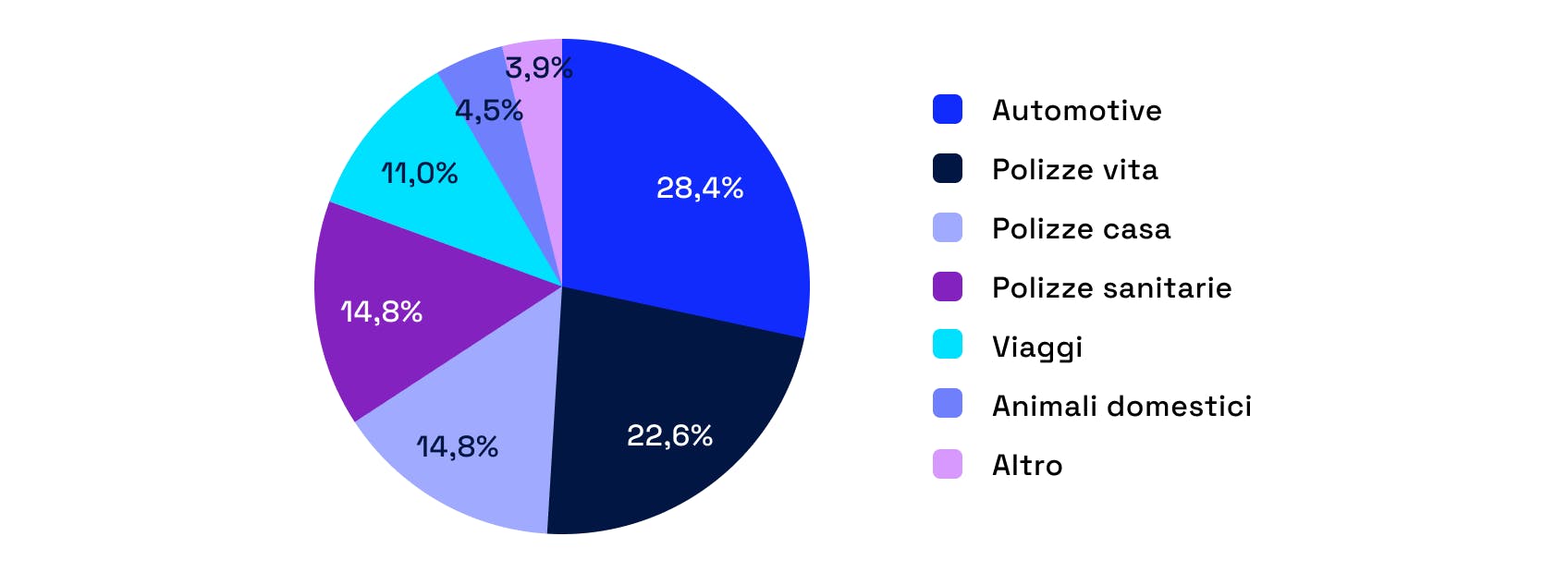

Sono il settore dell’automotive, con il 28,4% del mercato, e le polizze vita, con il 22,6% di market-share, a rappresentare oltre la metà del mercato. Ci sono poi ambiti che stanno registrando tassi di crescita importanti: il settore degli animali domestici crescerà con un CAGR previsto del 39% dal 2024 al 2029², riflettendo non solo l'aumento della proprietà di animali domestici ma anche l'integrazione sempre più sofisticata di questi servizi nelle piattaforme veterinarie e di Ecommerce. Anche le polizze sanitarie stanno crescendo rapidamente, con un CAGR del 28%, spinte dall'integrazione con dispositivi wearable e piattaforme di salute digitale.

Driver tecnologici e di mercato

La crescita dell'Embedded Insurance è alimentata da diversi fattori convergenti. In primo luogo, l'adozione massiccia delle piattaforme digitali e dell'Ecommerce ha creato l'infrastruttura necessaria per l'integrazione senza frizioni dei servizi assicurativi. Le API moderne permettono l'integrazione in tempo reale con diverse piattaforme, mentre l'intelligenza artificiale e l'analisi dei dati consentono la personalizzazione delle coperture basata sul comportamento e sui profili di rischio individuali.

Oggi, circa l'87% dei prodotti di Embedded Insurance nel mondo si basa su integrazioni API per offrire servizi assicurativi real-time.

Fonte: Embedded Insurance Industry Statistics 2025: Regional Insights, Technology Trends, and Market Growth | CoinLaw, agosto 2025

Il cambiamento nelle preferenze dei consumatori rappresenta un altro driver fondamentale: circa il 70% dei consumatori preferisce l'Embedded Insurance quando è integrata nelle piattaforme digitali che utilizzano regolarmente. Questa preferenza si traduce in tassi di conversione significativamente più alti, con i partner che riportano tassi del 40% superiori rispetto agli approcci di referral tradizionali³.

Insurance-as-a-Service: l'architettura modulare del futuro

L'Insurance-as-a-Service rappresenta un approccio ancora più radicale alla trasformazione del settore, perché offre componenti modulari dell'intera value chain assicurativa attraverso piattaforme native in cloud. Questo modello permette alle aziende non assicurative di offrire prodotti assicurativi senza dover costruire un'infrastruttura proprietaria complessa, mentre consente alle compagnie assicurative tradizionali di modernizzare rapidamente le proprie operazioni.

IaaS: i benefici per le compagnie assicurative

Per le compagnie assicurative, l'adozione di modelli IaaS offre vantaggi significativi in termini di agilità operativa e accesso a nuovi canali distributivi:

- distribuzione più rapida dei prodotti, che può ridursi da mesi a settimane e rappresenta un vantaggio competitivo cruciale in un mercato in rapida evoluzione;

- scalabilità intrinseca delle piattaforme cloud, che consente alle assicurazioni di espandere rapidamente la propria presenza geografica

- possibilità di offrire linee di prodotto attraverso configurazioni modulari e flessibili;

- accesso a nuovi canali distributivi attraverso partnership per raggiungere segmenti di clienti prima inaccessibili, grazie all'integrazione con aziende non assicurative che hanno già relazioni consolidate con questi target.

Questo approccio non solo riduce i costi di acquisizione clienti ma aumenta anche la rilevanza contestuale delle offerte assicurative, in un ecosistema sempre più eterogeno, nel quale il mercato non è più rappresentato solo da competitor diretti.

Opportunità dell’Insurtech per i consumatori finali

Dal punto di vista dei consumatori, l'IaaS e l'Embedded Insurance offrono vantaggi tangibili che vanno oltre la mera convenienza. La trasparenza delle coperture, supportata da interfacce digitali intuitive, permette ai clienti di comprendere meglio cosa stanno acquistando e come utilizzare i propri benefici. L'accesso 24/7 attraverso piattaforme digitali elimina le barriere temporali tradizionali, mentre i chatbot e gli assistenti AI forniscono supporto immediato per domande semplici.

La personalizzazione rappresenta forse il beneficio più significativo: utilizzando analisi dei dati avanzate e machine learning, gli assicuratori possono offrire coperture su misura che riflettono accuratamente i profili di rischio individuali. Questo non solo migliora la rilevanza della copertura ma spesso si traduce anche in premi più competitivi per i consumatori a basso rischio.

Dati e statistiche del settore Insurtech: +26% entro il 2032

Le statistiche di mercato confermano l'impatto trasformativo di questi trend. Il mercato globale dell'Insurtech, che include sia Embedded Insurance sia l’Insurance as a Service, è stato valutato 15,56 miliardi di dollari nel 2024 e dovrebbe crescere a 96,10 miliardi di dollari entro il 2032, con un CAGR del 26%⁴. Questa crescita è sostenuta dall'investimento crescente in tecnologie digitali: oltre l'80% delle compagnie assicurative sta pianificando di aumentare gli investimenti in tecnologie AI nei prossimi anni⁵.

L'integrazione API sta diventando lo standard de facto per l'industria, con oltre il 74% dei premi embedded che ora fluiscono attraverso canali API online³. Questa virata verso l'integrazione digitale ha prodotto risultati operativi misurabili: le compagnie che hanno implementato soluzioni API-driven riportano riduzioni del 40% nei tempi di elaborazione dei sinistri e aumenti del 76% nei tassi di straight-through processing⁶.

Il ruolo di Fabrick come abilitatore tecnologico per l'evoluzione digitale delle compagnie assicurative

In questo contesto di trasformazione digitale, Fabrick si posiziona come un abilitatore chiave per l'evoluzione del settore assicurativo italiano attraverso la sua piattaforma Open Finance. La piattaforma combina servizi di Open Banking e Open Payment per costruire nuovo valore da integrare nell'esperienza del cliente, facilitando l'adozione di modelli di finanza integrata nel settore assicurativo.

L'architettura tecnologica di Fabrick è progettata secondo un modello di piattaforma aperta e modulare che facilita l'integrazione dell'Embedded Insurance in diversi settori industriali.

L'offerta tecnologica di Fabrick per le compagnie assicurative

Il cuore dell'offerta di Fabrick per il settore assicurativo è rappresentato dalla Payment Orchestration Platform, una soluzione progettata per ottimizzare l'intera gestione dei pagamenti dei premi assicurativi. La piattaforma integra una vasta gamma di metodi di pagamento tradizionali e innovativi, tra cui:

- Addebiti ricorrenti su conto corrente (SDD) e carte

- Virtual POS e POS fisici attraverso l'integrazione con Axerve

- Pagamenti Pay by Bank conformi alla normativa PSD2

Questa orchestrazione multi-canale consente alle compagnie assicurative di offrire un'esperienza di pagamento fluida e personalizzata ai propri clienti, eliminando le barriere tecnologiche che tradizionalmente ostacolavano l'adozione di nuovi metodi di pagamento nel settore assicurativo.

Split Payments: la soluzione per la gestione automatizzata dei flussi

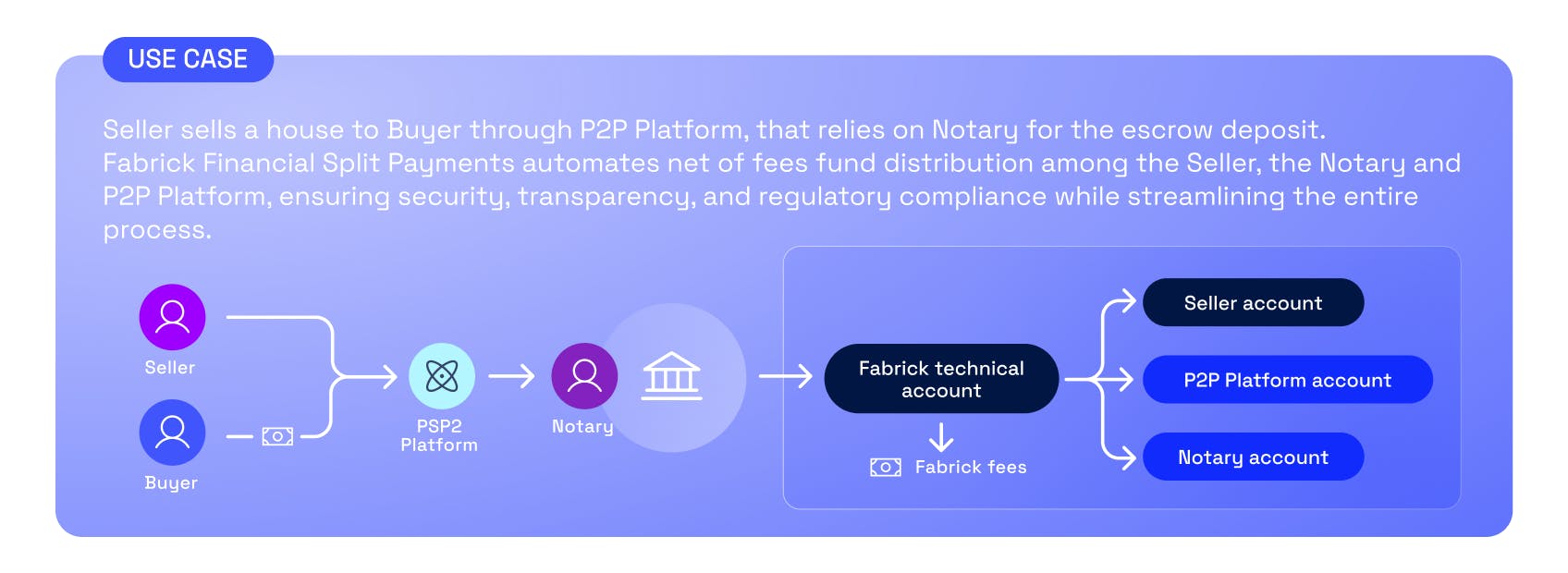

Questa funzionalità automatizza completamente il processo di ripartizione degli incassi tra tutti gli attori coinvolti nella catena distributiva assicurativa:

- Raccolta centralizzata: tutti i flussi di incasso provenienti da diversi gateway e metodi di pagamento vengono raccolti in un conto tecnico dedicato

- Splitting automatico: gli incassi vengono automaticamente suddivisi tra compagnie assicurative, agenzie, intermediari e altri stakeholders secondo regole predefinite

- Payout automatici: ciascuna parte riceve i propri accrediti in modo automatico e al netto delle commissioni

Questo approccio elimina la necessità di gestire manualmente la doppia contabilità che tradizionalmente affligge le agenzie assicurative, riducendo drasticamente i tempi delle attività amministrative e minimizzando il rischio di errori.

Il Financial Split Payments di Fabrick automatizza e semplifica la gestione dei flussi di pagamento raccogliendo tutti gli incassi da gateway, acquirer e metodi di pagamento alternativi in un conto tecnico dedicato, aperto e gestito da Fabrick. Da questo conto, gli importi vengono suddivisi automaticamente tra compagnie, agenti e altri stakeholder in base a regole personalizzabili stabilite dall’esercente.

Riconciliazione automatica e trasparenza operativa

La piattaforma Fabrick offre meccanismi avanzati di riconciliazione automatica che permettono alle compagnie assicurative di monitorare in tempo reale tutti i flussi di pagamento attraverso una Dashboard unificata. Questa funzionalità è particolarmente importante per il settore assicurativo, dove la gestione di reti distributive complesse richiede un controllo preciso e tempestivo dei flussi finanziari.

Il sistema include inoltre strumenti evoluti di monitoraggio delle scadenze e meccanismi automatici di promemoria, che contribuiscono a ridurre il rischio di insoluti sui pagamenti dilazionati.

La partnership strategica con Reale Group

La collaborazione con Reale Group, che include Reale Mutua, Italiana Assicurazioni e Blue Assistance, rappresenta uno dei casi studio più significativi dell’offerta Fabrick nel settore assicurativo. Questa partnership, evolutasi da una collaborazione operativa iniziale a un investimento strategico di Reale Group nel capitale di Fabrick, dimostra il valore riconosciuto nelle piattaforme Open Finance per il settore assicurativo.

“Reale Group ha riconosciuto l’innovazione offerta dalla piattaforma di Fabrick come un’opportunità per far evolvere il proprio modello operativo di gestione degli incassi dei premi permettendo alle nostri reti di offrire tra diversi mezzi di pagamento sia tradizionali che innovativi.”

Massimo Luviè

Condirettore Generale di Reale Mutua Assicurazioni, Direttore Generale di Banca Reale

L’integrazione della piattaforma di orchestrazione pagamenti di Fabrick nell’ecosistema di Reale Group ha digitalizzato e ottimizzato la gestione dei pagamenti assicurativi, rendendo l’esperienza più intuitiva sia per clienti che per agenzie. La flessibilità del sistema ha permesso di semplificare le procedure amministrative e di accelerare l’innovazione, consentendo all’azienda di sviluppare il prodotto “Credito assicurativo” e la possibilità di pagamento rateale.

Fabrick agisce da abilitatore strategico, promuovendo la crescita digitale delle compagnie assicurative grazie a infrastrutture aperte, API sicure e la connessione di diversi attori del settore, abilitando l’evoluzione verso modelli Embedded Insurance e Insurance-as-a-Service.

Conclusioni

In conclusione, l'Insurance-as-a-Service e l'Embedded Insurance non rappresentano semplicemente trend tecnologici, ma l'evoluzione naturale di un settore che si adatta alle mutate esigenze di un mondo sempre più digitale e interconnesso. Le compagnie che sapranno abbracciare questa trasformazione, supportate da piattaforme innovative come quella di Fabrick, saranno quelle meglio posizionate per competere nell'ecosistema assicurativo del futuro.

Fonti

Embedded Insurance Global Market Report 2025 | The Business Research Company

The Future of Embedded Insurance & How to Improve It | binariks, ottobre 2025

Embedded Insurance Industry Statistics 2025 | CoinLaw, Agosto 2025

Insurtech Market Size, Share & Industry Analysis | Fortune Business Insights, Settembre 2025

Insurance statistics | zipdo, 2024

The Role of API integration in modern insurance platforms | aprile, 2025

I nostri articoli

Cash flow optimization: strumenti e soluzioni per migliorare la gestione della liquidità

La gestione strategica dei flussi finanziari per i marketplace grazie allo split payments